大盘已经回调了一个多月,很多具有价值的公司跌出了“黄金坑”,对于价值投资者来说,这或许是布局优质股的好机会。

下面我们将谈一只优质股:复星国际(00656),关注的理由很简单——估值低,公司好。

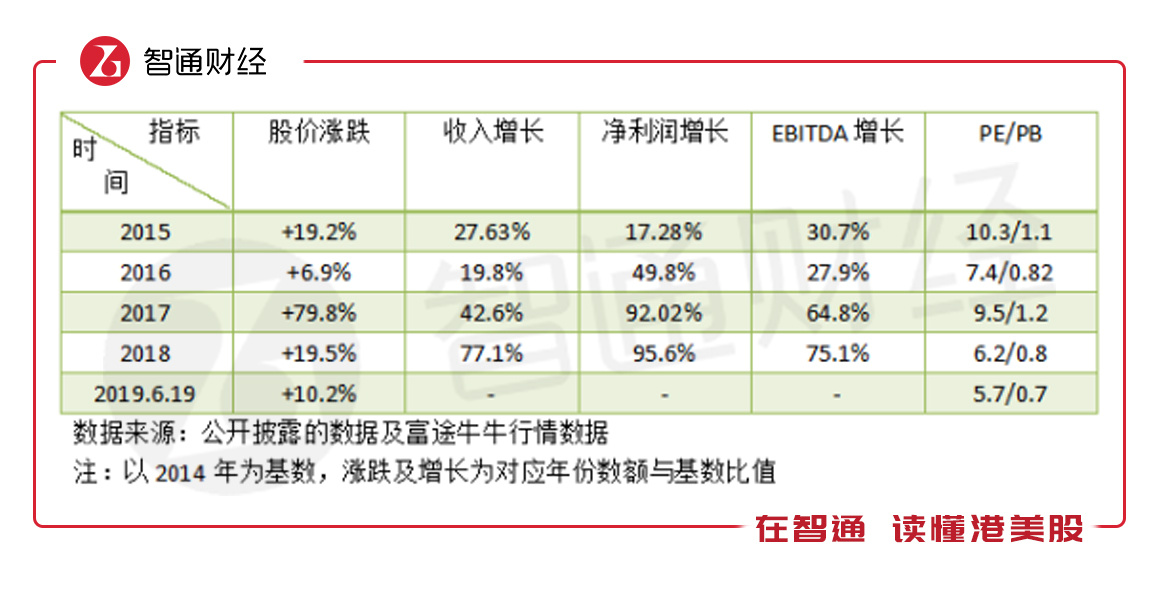

复星国际正被严重低估,市值涨幅水平远不及业绩增长水平,近五年估值基本处于下杀状态,目前的PE/PB估值低至5.7/0.7倍,而在业绩上,近五年收入及净利润复合增长率分别为15.4%及18.3%,该公司估值和业绩产生了背离,明显存在价值修复空间。

从历史数据看,复星国际的市值不能反映其价值,不合理的低估造就了投资机会,价值发现将使价值回归,投资者最需要关注的问题是:公司目前运营状况如何,能否维持双位数业绩增长水平?未来又有哪些筹码可以坚定人的信心呢?

千亿的产业生态系统

表面上,复星国际是一家投资控股公司,但更准确来说,复星是一家产业运营公司。自27年前创立以来,秉承“深度产业运营+产业投资”双轮驱动战略,目前发展为三大生态体系(健康生态、快乐生态以及富足生态),覆盖医药、大健康、旅游、时尚、保险、金融及投资等多个产业领域。

2018年,复星国际的收入突破千亿元,为1093.52亿元,净利润为134.06亿元,这两个指标十年来分别增长了1.72倍和9倍,复合增长率分别为11%和26%。根据智通财经APP统计,除去地产行业,港股市场上满足净利润100亿元以上、过往十年复合增长率超过20%的,只有腾讯、平安、友邦、中信、宏利、吉利和复星国际七家公司。

公司经过多年业务的梳理,投资及运营路线更加清晰,千亿产业生态系统的发展脉络尽显无遗。

以下为该公司三大生态体系下的产业图谱:

图片来源:复星国际2018年报

从投资公司的角度看,复星国际的投资能力体现在所投标的质量上。根据公司官网披露,复星重点投资医疗健康和智能科技的“产业独角兽”,包括复星医药、复宏汉霖、复星凯特、佛山禅城医院、复星联合健康险、复星旅文集团、豫园股份、复星时尚集团、复星金服、云济科技、杏脉科技等。

而作为产业运营公司,投资只是产业运营的手中工具,围绕着三大生态体系,公司在不同的产业进行投资,覆盖产业链各个环节。比如复星医药,其业务已覆盖医疗健康全产业链,特别是在药品制造与研发、医疗服务、医疗器械与医学诊断、医药分销与零售等领域已具备深厚的产业基础,正引领着行业的创新与研发。

就各个生态体系收入贡献而言,快乐生态和健康生态成为公司收入的核心,也是公司产业投资及运营的重心,2018年合计收入占比67%,较2017年增加12.54个百分点。而富足生态主要为投资类工具,包括保险、金融和投资板块,按照以往,该板块收入贡献最高,但2018年收入贡献已落后于快乐生态。

图片来源:复星国际2018年报

复星国际已从原先偏重于投资的企业,转向“深度产业运营+产业投资”,战略定位非常清晰,收入结构变化证明了这一切。且在利润贡献上,也出现了一些变化,2018年健康生态和快乐生态贡献净利润合计40.52亿元,同比增长18.7%,利润贡献率30.2%,较2017年增加4.3个百分点。

在6月5日的2019复星论坛暨复星投资者开放日,CEO汪群斌就提出,在产业互联网周期里,复星是最有机会的,“因为要在产业互联网领域成功,首先要有非常强的产业运营能力,同时又要对互联网的发展、互联网这一工具的运用非常成熟,并有深刻的理解。以前复星更多是通过2B再2C,实际是2B业务。现在复星会尝试直接2C,加强不同品牌和客户之间的互动”。

下面我们将分析解刨公司的三大生态的具体情况。

三大生态的成长潜力

首先我们来聊聊健康生态,复星国际的健康生态主要包括医药、医疗服务和健康管理以及健康消费品三大产业,代表公司如复星医药、复星联合健康保险、宝宝树等。近年来公司大力并购世界各地优秀的医疗销售和研发企业,健康板块的总资产规模和收入占比持续上升。

2018年该板块收入290.93亿元,同比增长29.4%,股东净利润14.847亿元,同比增长14.1%。在该板块中,最具代表性的是复星医药,2018年,复星医药实现营业收入人民币249.18亿元,同比增长34.45%。

而健康板块下的复星联合健康保险成立仅两年,经营效果却非常突出,目前已经取得北京、上海以及四川地区的营业牌照,2018年已推出60多款产品,累计服务客户超过55万人,同比增长746%,保险业务收入5.2亿元,同比增长782%。此外,宝宝树于2018年11月份在港股上市。

再来看快乐生态,这里主要围绕中产阶层的需求及体验的内容、产品和文化,包括旅游及休闲、时尚和体验式产品及服务三大产业,代表分别为复星旅文、复星时尚集团、豫园股份以及百合佳缘。

该板块起步较晚,但收入增长迅猛,2018年收入441.55亿元,同比增长73.5 %,收入贡献40.4%,超越富足板块,站在收入排行榜第一位置,股东净利润25.675亿元,同比增长21.5%。

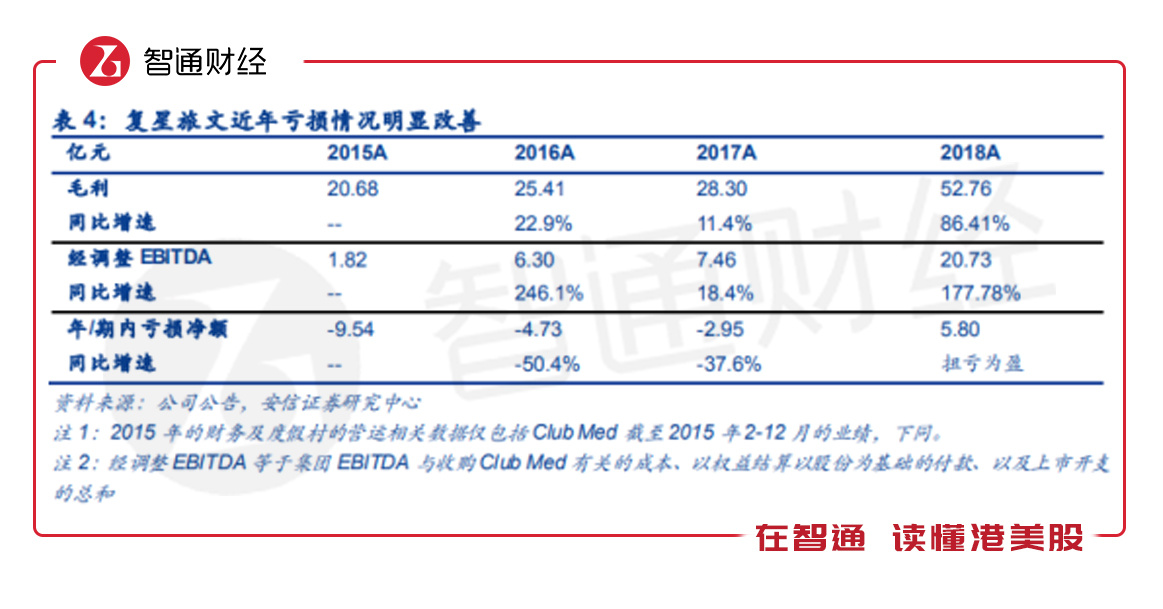

复星旅文是该板块的亮点企业,该集团主要从事度假村及旅游目的地运营业务,客戶群体面向中产阶级消费群体,以近三年看,收入、毛利及经调整的EBITDA复合增长率分别为22.8%、44.1%以及81.4%,2018年该公司扭亏为盈,实现盈利5.8亿元。

而豫园股份坚定践行“深度产业运营+产业投资”双轮驱动秉承快乐、时尚的发展理念,面向新兴中产阶级消费者,2018 年豫园股份实现收入337.77 亿元,股东净利润30.21亿元,近三年复合增长率分别为41.9%和151%。

最后是富足生态,复星国际将该板块重分类,将原保险和金融板块拆分成为保险板块和金融板块,包括保险、金融和投资板块。2018年该板块收入368.785亿元,同比下滑9.49%,股东净利润93.542亿元,同比下滑4.03%,不过金融业务实现收入及净利润增长分别为35.2%和13.1%。

保险和金融业务是公司富足板块业务核心,2018年合计收入261.5亿元,收入占比23.9%,净利润36.3亿元,利润占比27.1%,但受到金融环境影响,整体情况略有下滑。

值得注意的是,复星葡萄牙保险和葡萄牙商业银行(Millennium BCP)贡献显眼,2018年,复星葡萄牙保险实现保费收入47.7亿欧元,同比增长14%,股东净利润 2.94 亿欧元,同比增长36%,而葡萄牙商业银行(Millennium BCP)实现股东净利润3亿欧元,同比增长61.5%。

至于投资业务,由于部分标的已经上市,受二级市场价格波动的影响,该板块收入及股东净利润均有所下滑。此外,科技投资是复星国际非常重要的投资板块之一,2018年成立科技创新中心并拟在3年内投入不少于200亿元。

以下为复星在科创领域的部分品牌:

复星国际三大生态的具体剖析简析完毕,无论从整体生态上,还是具体项目上,健康生态及快乐生态均是其未来重点投资布局的领域;与此同时,公司也在围绕着三大生态,进行C2M 战略转型,这一点非常关键。

打造1+N产业结构

C2M强调客户参与到产品服务和内容从设计到最后呈现的全过程,复星国际开展“有叻”幸福家庭会员计划,作为复星 C2M战略的一站式服务入口,2018 年覆盖会员数达 1.7 亿人。4月22日该公司公告任命原首席财务官(CFO)王灿为首席发展官(CGO),着重推进复星C2M生态之产品品牌、营销会员和智能中台核心运营能力。

复星在三大生态的各个产业投资,一方面提升产品力和品牌力,另一方面缔造了一个个优质的产业集团,即打造1+N的组织结构,即“1”个生态系统和“N”个能够形成深度产业整合与运营能力产业集团,且将以智能中台和专业化能力,连接和赋能每个产业集团。

当然,复星国际的投资也并非只投不出,看到好的投资项目,原先的投资项目,回报率达到理想预期就会撤出,回笼资金并进行优质标的资金部署。智通财经APP了解到,2018年,该公司对外投资共计285亿元,超过70个投资项目,而项目退出,比如对分众传媒、太阳纸业以及石大胜华等资产处置,回笼资金有171亿元。

目前该公司在投资这一块利润贡献是最大的,2018年实净利润贡献42.7%,为公司主要资金回笼再投资的板块。退出的收益反映了公司投资能力以及投后管理能力,不过这一块未来的利润贡献可能有下降的趋势,因为公司经营战略的转变——从投资向产业运营转向。

估值低存向上修复空间

复星国际的业务构架我们已经了解了,一个大的战略方向,“深度产业投资+产业运营”,加上具备强大的投资团队,通过优质的产业项目以实现不断成长的产业运营集团,实现千亿营收或只是公司成长的开始。

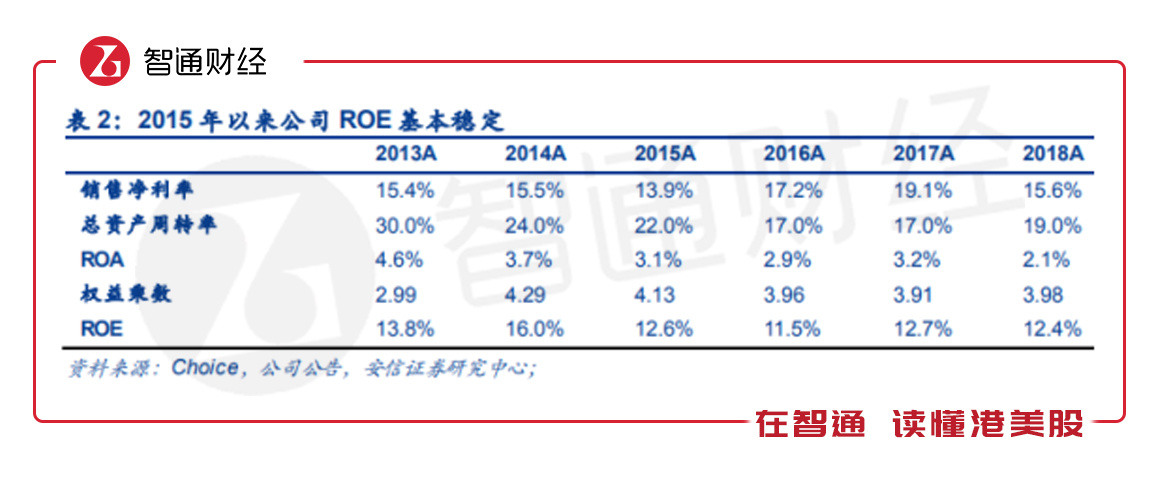

从盈利的角度来看,2018年复星国际的毛利率38.1%,同比增加1.8个百分点,近四年来看,毛利率一直处于逐年上升的趋势,2018年毛利率较2015年提升15.7个百分点,2018年净利率15.6%,同比有所下降,但较2015年提升1.7个百分点。此外,该公司股东回报率保持相对稳定,ROE往年维持在12%的水平。

毛利率逐年提升反映了公司产业化运营的路线,ROE保持相对稳定状态则是业务策略保持了公司成长及盈利的同时,也满足股东回报最优,不会盲目的投资导致弱化ROE水平,这也是该公司产业投资能力非常强的表现。

公司目前被低估的状况,也被董事长郭广昌看在眼里,在他看来,“复星国际的市值确被低估了,所以我们也在不断地回购,但不会考虑私有化”。

在今年6月5日举行的2019复星论坛暨复星投资者开放日上,郭广昌表示:“最重要的一点,复星深耕产业,已经转型为一家消费类的公司。估值模型,将势必向产业运营型公司、向以科技引领的消费型公司的估值模型转变。相较于现在5倍多的PE,若以消费型公司的模型对复星估值,是无论如何不会那么低的。因此,只要大家认可了新的估值模型,那我们整个估值空间就出来了。当然,最根本的一点,还是要把企业做好。真正好的企业,大家总是会认可的。”

既然公司具备十分强劲的成长及盈利能力,业务战略也十分明晰,我们就要对其的估值进行重估,而作为一名价值挖掘者,智通财经以EV(企业价值)以及PE综合对该公司进行市值调整。

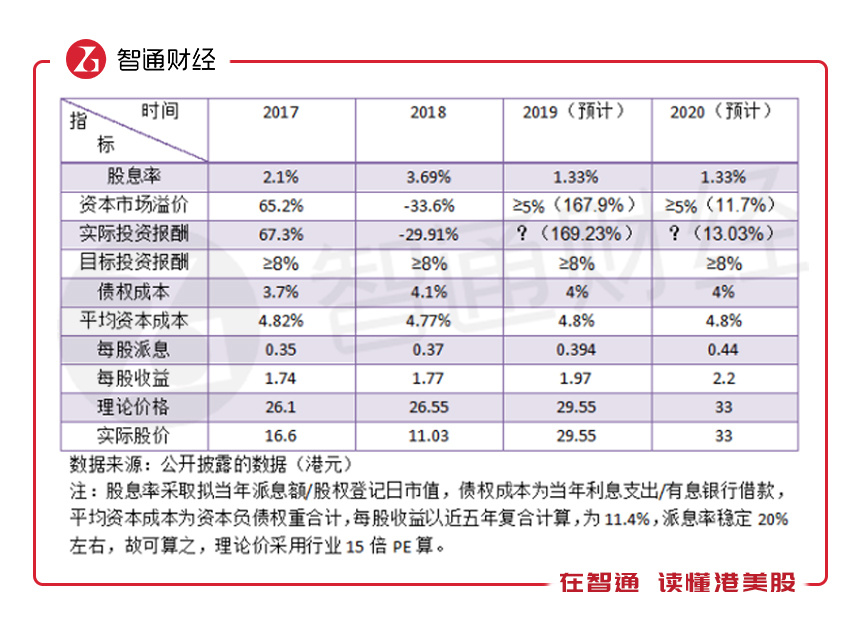

考虑公司的投资基因,我们以富途牛牛投资及资管行业的估值15倍PE测算理论估值,考虑到公司是产业运营公司,若以丹纳赫为对标的话,PE估值达到近40倍,为了保守评估,我们以投资及资管行业的估值作为评估基础。

从2019及2020年的预测数据看,若采用行业15倍的PE,该公司市值将分别为2688亿港元及3180亿港元,较6月22日市值有213%和270%的涨幅,而价值倍数维持在9倍的水平,保持相对合理的位置。

不过预测整体估值和实际估值存在较大的误差,我们以实际投资回报作为研究入口。作为二级市场投资者,实际的投资回报率即E(r)=股息率+资本溢价,在投资之前,投资者会有一个期望回报率,并希望通过公司成长及盈利带来超额的资本溢价回报。

2017年恒指大牛,复星国际的成长得到体现,资本溢价65.2%,而2018年恒指走熊,也给优质股带来的估值的下杀,期间资本溢价-33.6%,不过若公司成长及盈利持续,资本溢价回报仍会非常可观。经智通财经测算,若理论价格成立,2019及2020年资本溢价将达到167.9%及11.7%。

无论从企业价值法、PE法以及投资回报率看,复星国际怎么看都是非常优质的投资标的,潜在的非常可观的投资收益,这主要通过两方面带动,一方面主要是该公司低估值带来的估值修复,另一方面是由于业绩增长带来的价值提升。

综上看来,复星国际的未来充满期待。